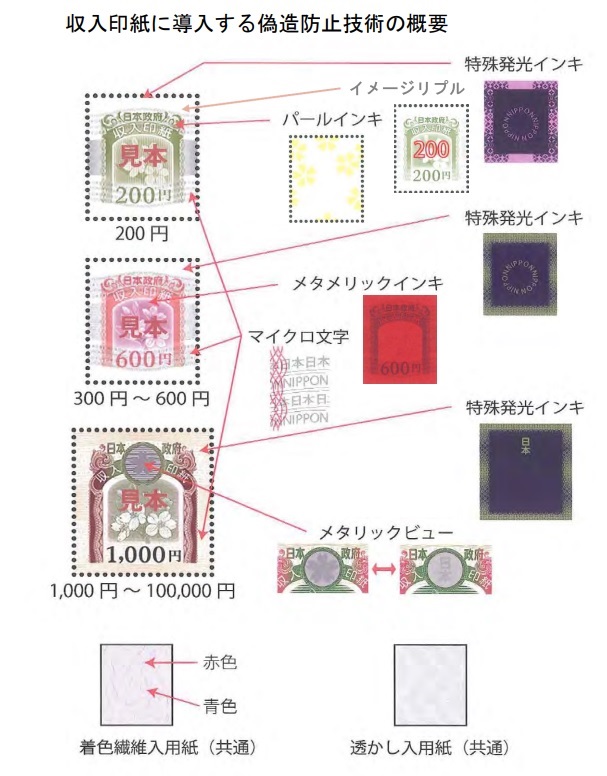

収入印紙は、定期的にデザインを変更しています。

収入印紙は、定期的にデザインを変更しています。 一つは、偽造防止。現行(2023年9月現在)の収入印紙には、紫外線インクが使われており 照らすと、文様が出てきます。 そして、もう一つが 『あとから慌てて貼っちゃう、ちゃっ […]

団体信用生命保険の告知内容について

質問者: 40代 男性 東京都在住 団体信用生命保険の告知内容について質問です。 B型肝炎キャリアなんですが、auじぶん銀行経由で申し込んだ団体信用生命保険で加入不可という回答を受けました。 母子感染という事と肝臓の数 […]

有価証券の繰り越し損について

質問者: 60代 男性 奈良県在住 父が高齢ながら証券会社で取引をしています。毎年確定申告には同席していたのですが、今年は父が一人で行ったようで、少し不可解なことがあったので、相談させていただきます。 外国債券を売却し […]

相続時の土地の共有名義について

質問者: 60代 男性 大阪府在住 現在、80代の母がそれなりの資産を持っているのですが、その中で不動産の名義がきになったので質問させていただきます。 父が亡くなったのが30年ほど前なのですが、その時には相続のこともわか […]

「リスクの取りすぎ」やはり保険にしておけばよかったのか、それとももっと投資などについて勉強すべきだったのか、仕事に行くのも憂鬱です。

質問者: 30代 男性 千葉県在住 今の会社は大手なのですが、給料はそんなに高くもないので、将来の年金の不安があり、色々とお金のことについてネットや雑誌などで調べていたのですが、1年ほど前にあるセミナーで知った、ロボット […]

相談内容:学資保険のことや車のローン返済、ライフプランについてアドバイスください

質問者:30代 女性 鹿児島県在住 相談内容:学資保険のことや車のローン返済、ライフプランについてアドバイスください はじめまして!私は鹿児島県在住、6歳2歳の子供がいる専業主婦(31歳)です。2019年夏にマイホームが […]

個人型確定拠出年金( 通称iDeCo「イデコ」)

平成29年1月から 基本的にすべての20~60歳未満の方(企業型確定拠出年金加入者の一部を除く) が加入できるようになりました。日本の年金は基礎部分(国民年金)と2階部分(国民年金基金・厚生年金)と3階部分(厚生年金基金 […]

資本金は特段事情がなければ30万円以上1000万円未満がお勧めです。

まずは、九州北部豪雨で亡くなられた皆様には、お悔やみを申し上げます。 当方も、朝倉市で事務所を構えておりますが、比較的被害は無かったもので、たくさんの方々から、心配の電話を頂きました事を、この場を借りて御礼申し上げます。 […]

NISA口座の落とし穴、マイナンバーの提出期限迫る

少額投資非課税制度(NISA)のメリットである、年間120万円(開始当初の100万円から増額された)を受けられる条件として、マイナンバーの提出を2017年9月までに提出する事というものが存在する。2016年末の時点で10 […]

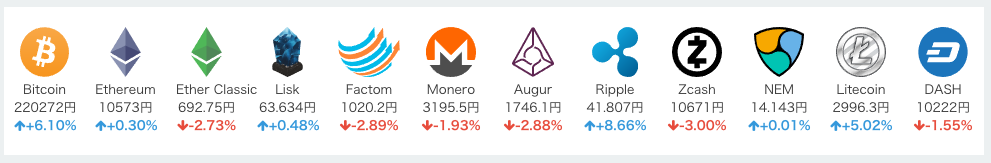

ビットコイン・リップル・イーサなどの仮想通貨の課税について

2017年4月より資金決済法(資金決済に関する法律)のなかで以下のとおりビットコインなど仮想通貨の定義付けされました。 一 物品を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の […]